Евро-доллар – один из самых популярных рынков. Он торгуется децентрализовано, в межбанковской системе. Трейдеры, которые пробовали изучать форекс, и торговать валютной парой EURUSD, со временем могут начать интересоваться анализом объемов.

Где же взять объемы на форекс для EURUSD? Так они находят фьючерс на евро-доллар. Это производный финансовый инструмент, фьючерсный контракт, который активно торгуется на бирже CME.

Фьючерс на евро относится к категории валютных фьючерсов. Базовым активом этого торгового инструмента является евро, или валютная пара евро доллар (EURUSD). Стоимость фьючерсного контракта устанавливается в долларах США. Валютные фьючерсные контракты могут быть как расчетными, так и поставочными.

Когда вы торгуете фьючерсом на евро, вы покупаете или продаете валютный фьючерсный контракт на евро, являющийся юридически обязывающим соглашением для обеих сторон сделки.

В основном, валютные фьючерсы предлагаются биржей CME и берут свое начало с момента прекращения Бреттон-Вудского соглашения, что послужило началом установления свободных обменных валютных курсов. Eurex также входит в перечень бирж, которые предлагают валютные фьючерсы на евро.

1. Объемы торговли фьючерсными контрактами на евро

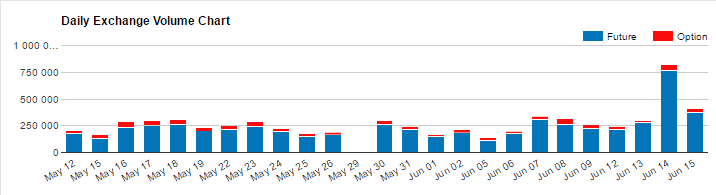

Фьючерсы на евро доступны на биржах CME и Eurex в виде стандартизированных контрактов. Среди них, фьючерсы от CME Group пользуются наибольшим спросом. Данные говорят о том, что суточный объем торговли фьючерсами на евро составляет 300 000 контрактов, что делает их одними из самых массовых валютных фьючерсных контрактов доступных для торговли.

Торговля фьючерсами на евро ведется через глобальную электронную торговую платформу Globex. Существует множество различных типов контрактов на евро, таких как: стандартный контракт, мини-контракт, так называемый «e-mini», а также фьючерсный опцион на евро.

Рынок фьючерсов на евро представлен самыми разными участниками:

- Хеджеры используют фьючерсные контракты для хеджирования рисков связанных с волатильностью евро валюты.

- Участники рынка, к которым также относятся крупные игроки, банки, импортные и экспортные компании, пользуются фьючерсами для хеджирования рисков или получения лучших условий финансирования.

- Спекулянты тоже формируют важную часть рынка валютных фьючерсов, целью которых является получение краткосрочной прибыли, играя на колебании цен.

2. Спецификация фьючерсного контракта на евро

В таблице ниже указаны спецификации этих двух популярных фьючерсных контрактов.

| Стандартный фьючерсный контракт на евро | Мини-контракт | |

| Тиккер | 6Е | Е7 |

| Торговый период | Воскр. – Пт.: 06:00 – 17:00 следующего дня Центрального времени (Чикаго) c ежедневным 60 минутным перерывом с 17:00 | CME Globex: Воскр.: 17:00 – 16:00 следующего дня Центрального времени (Чикаго).Пон. – Пт.: 17:00 – 16:00 следующего дня Центрального времени (Чикаго), за исключением пятницы – закрытие в 16:00, возобновление торгов в воскресенье, в 17:00 ЦВ. |

| Размер контракта | 125000 | 62500 |

| Минимальный шаг цены | $0.00005 за каждый шаг цены евро | $0.0010 за каждый шаг цены евро |

| Стоимость шага | $6.25 | $6.25 |

| Месяцы контракта | Двадцать месяцев с квартальными циклами, начиная с марта | Два месяца с квартальными циклами, начиная с марта (март, июнь, сентябрь, декабрь) |

Основное различие между фьючерсными стандартным и мини-контрактом на евро заключается в ценообразовании. Цена стандартного контракта имеет 5 десятичных знаков, в то время как у мини-контракта – 4 десятичных знака. Мини-контракт составляет ровно половину стоимости стандартного фьючерсного контракта на евро.

Объем биржевых торгов мини-контрактами на евро является относительно низким в сравнении со стандартными фьючерсными контрактами. Низкая ликвидность, особенно в периоды спада рыночной активности, может негативно сказаться на торговле некоторых трейдеров.

Также существуют фьючерсные микро-контракты на евро, так называемые «e-micro», стоимость которых установлена в евро, но их среднедневной торговый объем является самым низким в сравнении с описанными выше контрактами.

3. Различие в ценообразовании фьючерсного контракта на евро и спот-рынка

Цены валютных фьючерсов на евро отражают цену валютной пары евро/доллар США (EURUSD) на валютном спот-рынке. Рыночный курс на валютном спот-рынке – это цена, по которой межбанковский рынок предлагает покупку или продажу валюты.

Фьючерсные контракты ежедневно корректируются к рыночному курсу, при этом их главное отличие состоит в том, что валютные контракты на евро (и валютные фьючерсные контракты в целом) не обременены своп-сделками или платами за перенос торговых позиций на следующий день, распространенными на валютном спот-рынке.

Дифференциал процентных ставок (ДПС) – это разница между основной процентной ставкой базовой валюты евро (EUR) и котируемой валюты доллара США (USD). ДПС кредитуется или дебетуется остатками на торговых счетах трейдеров на валютном спот-рынке.

Например, Европейский центральный банк (ЕЦБ) установил нулевую процентную ставку, в то время как Федеральный резерв США (ФРС) установил её в размере 0.75%. В этом случае продавая валютную пару евро/доллар США (EURUSD) и перенося свою короткую позицию на следующий день (овернайт), к вашему остатку средств на торговом счете начисляется отрицательный своп или комиссионный сбор. И, наоборот, когда вы переносите свою длинную позицию по паре евро/доллар США на следующий день, на ваш торговый счет начисляется положительный своп.

Однако, ближе к дате экспирации контракта, стоимость валютных фьючерсов автоматически увеличивается на величину дифференциала процентных ставок. В то же время, трейдеры могут заблуждаться, полагая, что торговля на валютных фьючерсных рынках обходится дешевле, особенно с точки зрения отсутствия свопов. Факт же заключается в том, что ДПС уже учтен в стоимости фьючерсного контракта.

4. Корреляция фьючерса на евро с индексом доллара США

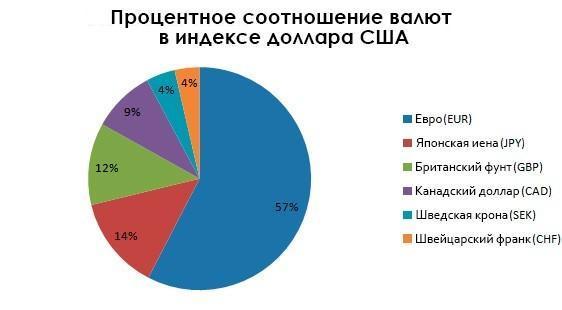

Индекс доллара США (USDX) – это торгово-взвешенный индекс, показывающий отношение доллара США к корзине из шести основных валют. Геометрические средневзвешенные значения иностранных валют в индексе доллара США следующие: Евро (57.6%), Иена (13.6%), Британский фунт (11.9%), Канадский доллар (9.1%), Шведская крона (4.2%), Швейцарский франк (3.6%).

Евро, вес которого в корзине валют составляет более 50%, подразумевает, что движения индекса доллара США (на который тоже есть свои фьючерсы) находятся под сильным влиянием фьючерса на евро, так как те номинированы в долларах США. И хотя индекс доллара и фьючерсы на евро не двигаются одинаково в процентном соотношении или же на одинаковое количество пипсов, существует сильная обратная корреляция этих двух активов.

Корреляция данных активов может стать прекрасным способом нахождения подтверждающего сигнала, что может обеспечить серьезное преимущество, особенно при использовании инструментов объемного анализа, реализованных в платформе ATAS.

5. Макроэкономические факторы, влияющие на евро

Евровалютой пользуются 18 из 27 стран Европейского Союза. Поэтому изо дня в день региональная макроэкономика играет ведущую роль, оказывая влияние на волатильность евро, также известного как единая валюта. Тем не менее, нет необходимости отслеживать состояния экономик всех 18 стран. Из них, Германия, Франция и Италия являются самыми большими экономиками еврозоны, среди которых экономические показатели Германии оказывают непосредственное влияние на единую валюту, считающуюся к тому же движущим локомотивом всего Содружества из 18 стран.

Евро является также неизменным фаворитом в качестве валюты, которая, по мнению большинства, скорее всего не справляется со своими задачами в крупномасштабной монетарной и экономической политике. В то время как зимние месяцы для евро обычно спокойные, в летние месяцы еврозона склонна к кризисам, и трейдерам следует это учитывать.

Помимо факторов, описанных выше, также важна политика Европейского центрального банка (ЕЦБ). ЕЦБ является единым органом кредитно-денежного регулирования среди всех 19 региональных центральных банков, действующих попросту в роли филиалов ЕЦБ. Таким образом, монетарная политика ЕЦБ часто оказывает влияние на экономики всех 18 стран пользующихся единой валютой.

6. Сезонность фьючерса на евро

На товарных рынках, сезонность часто характеризуется циклами производства и потребления. Например, урожай сельскохозяйственных культур, требующий с момента посева до уборки от 3 до 6 месяцев, приводит к падению цен в период ожидаемого роста предложения и наоборот. Валютные рынки также склонны к сезонному характеру поведения, и фьючерсы на евро здесь не исключение.

Евро склонен демонстрировать устойчивую динамику в зимние месяцы чаще всего за счет роста цен с декабря по январь включительно. Локальный низ, как правило, формируется в промежутке с февраля по март месяц, после чего цены снова демонстрируют сильное ралли вплоть до начала лета. Примерно с июня по июль, евро начинает медвежий цикл, низ которого приходится на октябрь-ноябрь.

Верхний график демонстрирует 10- и 5- летний сводный обзор сезонности рынка фьючерсов на евро. Такой сезонностью могут пользоваться дейтрейдеры для выявления трендов основываясь на месяце, в который они торгуют, занимая на рынке соответствующие позиции.

7. Спекулятивные операции – следуя за умными деньгами

Одно из самых больших преимуществ в торговле валютными фьючерсами перед их OTC аналогами заключается в том факте, что фьючерсные контракты регулируемы и стандартизированы, что позволяет среднестатистическому ритейл дейтрейдеру использовать надежную информацию, доступную всем участникам рынка.

Отчет о вовлеченности трейдеров (The Commitment of Traders report или COT), широко используемый на товарных фьючерсных рынках, также играет главенствующую роль на рынках валютных фьючерсов. Еженедельный анализ данного отчета и отслеживание позиций крупных игроков может дать вам огромное преимущество.

Один из самых простых способов извлечения выгоды из данной информации – это искать пики и впадины в позициях крупных игроков, указанных в отчете COT. Время от времени, “умные деньги” как правило оказываются на одной стороне рынка. Используя относительное сравнение (обычно 5 летний период), перенасыщение рынка чистыми длинным или коротким позициями часто приводит к движению цен в обратном направлении.

Верхний график показывает непрерывное взаимодействие цен фьючерсов на евро в верхней части и позиций крупных инвесторов в нижней. Приближение к границе 0% означает, что на рынке больше коротких чистых позиций крупных инвесторов, чем было за последние 5 лет.

И наоборот, о рекордных длинных чистых позициях говорит приближение к границе 100%. В целом, пятилетними экстремумами принято считать значения выше 90% или ниже 10%. Вы можете наблюдать, как цены склонны двигаться в обратном направлении, каждый раз, когда умные деньги регистрируют рекордные значения чистых длинных или коротких позиций.

Материал для ознакомительных целей!

БТ