ЧТО ТАКОЕ ОТКАТ НА 50%

Предупреждение. Любая стратегия не гарантирует получения прибыли в каждой сделке. Стратегия это алгоритм действий. Любой алгоритм это системная работа. Успех в трейдинге это придерживаться системной работы.

BT Futures

Торговать 50% при откатах – простая техника, которую может применять каждый начинающий трейдер. При этом она достаточно действенная – опыт профессионалов способен это подтвердить.

Используя уровни в 50%, трейдеры могут находить точки входа в позицию и выхода из нее, повышая точность торговых решений и снижая риски.

Допустим, под влиянием неких факторов цена акции растет со 100 до 110 долларов – например, сказался выход позитивной отчетности. Это импульсное движение.

Откат на 50% – это последующее снижение цены до 105 долларов с пика 110 долларов. То есть половина импульса. После отката на 50% возрастает вероятность возобновление тренда.

Как правило это работаем следующим образом:

- во время снижения объемы уменьшаются;

- цена на откате снижается медленнее по сравнению с ростом.

Данный феномен был замечен еще более 100 лет назад. Недаром на важность уровня в 50% от импульса указывают многие учебники по теханализу для начинающих трейдеров.

КАК ИСПОЛЬЗОВАТЬ УРОВЕНЬ 50%, ЧТОБЫ ПОЛУЧИТЬ ПРИБЫЛЬ

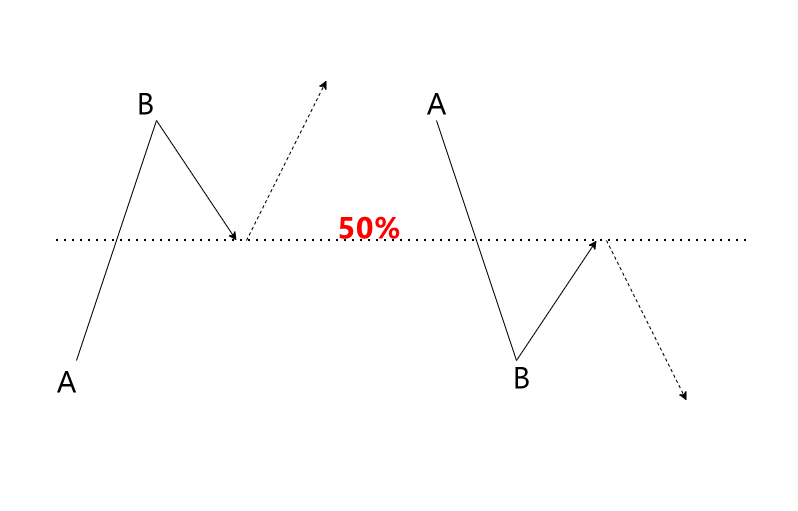

Принцип прост (см. рисунок ниже):

- определить бычий (медвежий) импульс А→В;

- дождаться отката на 50% в противоположном направлении;

- войти в лонг (или шорт), крайне желательно получив подтверждение. И обязательно соблюдая политику рисков.

Расчет на то, что импульсное (трендовое) действие возобновится после “передышки”.

Доказательств эффективности отката на 50% от импульса предостаточно на любых графиках: от минутных до недельных, от акций до криптовалют.

Но почему этот уровень работает? Какая внутренняя причина, объясняющая происходящий порой с ювелирной точностью разворот?

РАЗМЫШЛЕНИЯ О ПРИРОДЕ ФЕНОМЕНА

Мы не претендуем на истину в последней инстанции, лишь представим набор из трех гипотез. Какая наиболее правдоподобна – выбор за читателем. Ведь каждый трейдер сам несет ответственность за свои действия.

Гипотеза 1

Уровень 50% работает – потому что это уровень Фибоначчи. А числа Фибоначчи описывают пропорции, которые встречаются везде.

Гипотеза 2

На бирже разворачивается ситуация, характерная для обычного торга двух людей:

— Я куплю твою машину за 20 тысяч.

— Я продам за 30 тысяч.

— Ну, давай за 25. Ни тебе, ни мне.

— По рукам.

Если продавец уверен в качестве своего товара и спросе на него, он вряд ли опустит цену ниже 25. Или ниже 26. Или вообще не пойдет на уступки. Таким образом можно объяснить характерные для сильных трендовых рынков откаты менее, чем на 50%.

Гипотеза 3

Представим, что рынок – это универсальный механизм по “сравнительно честному отъему денег” у большого числа эмоциональных частных инвесторов, мечтающих быстро разбогатеть безо всяких усилий.

Тогда мотивация движения цены – причинить убытки как можно большему количеству подобных участников рынка:

- откат начинается, когда слишком много участников рынка вошли в направление импульсного движения. Цель отката – причинить им “боль и нервы”.

- откат заканчивается, когда “коварная” цель достигнута. Более того, откат привлекает других трейдеров. Считая, что тренд развернулся, они входят в позицию по направлению отката, а затем обнаруживают себя в убытках по его завершении.

Таким образом 50% – это некий баланс, который максимально препятствует получению прибыли как теми, кто торгует по тренду, так и торгующими по откату.

ПРИМЕРЫ НА ГРАФИКАХ

Используя профессиональные инструменты платформы ATAS, произведем анализ нескольких примеров с разных рынков для определения:

- импульсных движений,

- последующих откатов к уровню 50%;

- подтверждения на младших таймфреймах для входа в позицию.

Мы будем активно использовать инструмент рисования уровней Фибоначчи. Чтобы вызвать его, воспользуйтесь горячей клавишей F8.

Пример 1. Фьючерс на фондовый рынок S&P-500

Ниже на часовом графике (август-сентябрь 2022) показано:

- В день А произошло импульсное снижение рынка с пробоем минимума предыдущего дня;

- На следующий день В произошло повышение, которое составило 50% (как отмечено стрелкой 1) от падения дня А. Вершины дня В – момент для входа в позицию шорт.

- Спустя некоторое время на этом же рынке в день С произошло импульсное повышение. Быки показали способность поднять цены с многодневных минимумов и пробить максимумы предыдущего дня.

- В день D произошло довольно агрессивное снижение, которое составило 50% (как отмечено стрелкой 2) от ралли дня С. Минимум дня D – момент для входа в позицию лонг.

Допустим, вы обратили внимание на медвежий импульс в день А. В день В вы отложили уровень 50% от импульса, чтобы дождаться отката к уровню 50% и войти в позицию шорт.

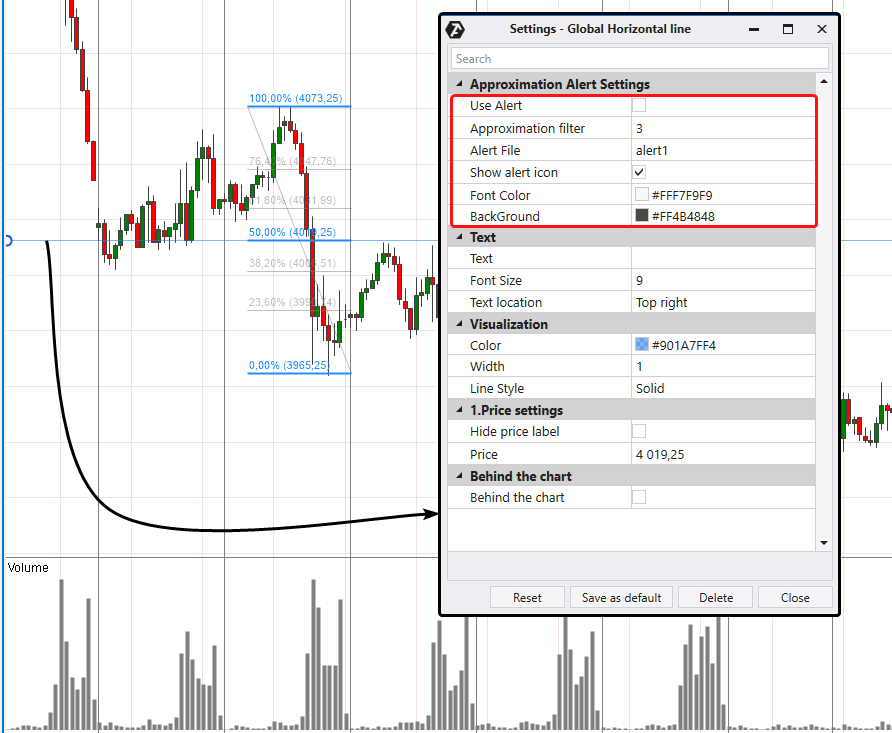

При этом для удобства вы можете установить алерт на построенный уровень, чтобы не пропустить подход цены. Эта функция платформы ATAS экономит трейдерам время и усилия, позволяя отслеживать движения цен на нескольких графиках одновременно.

Для установки алерта:

- постройте уровень (например, нажав клавишу F4);

- кликните правой кнопкой мыши по уровню, в свойствах уровня настройте алерты (как показано на картинке ниже).

Подробнее о настройках алерта вы можете узнать в Базе знаний, либо обратившись в службу поддержки.

Представим, что сегодня – начало дня В и у нас в планах продажа приблизительно от уровня 4020.

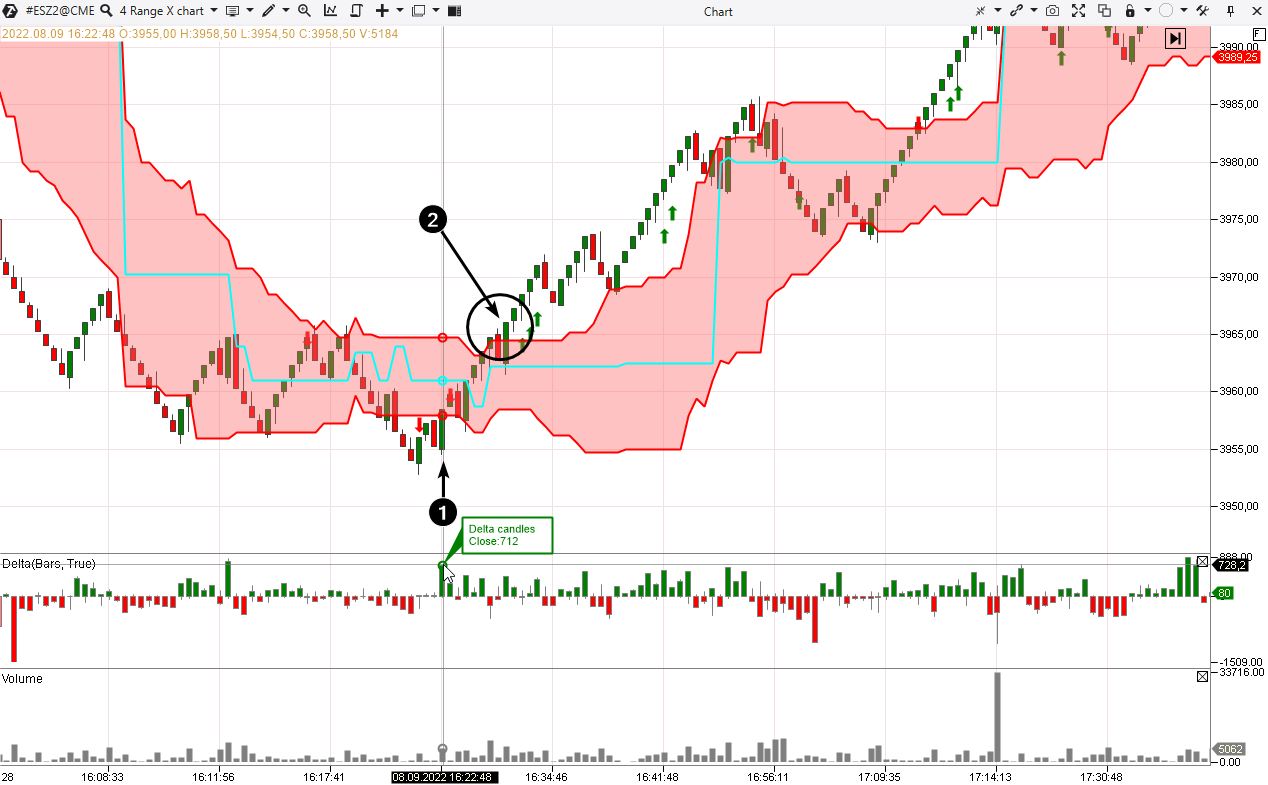

Переведем график в режим Range X – фьючерсы ES имеют очень разную волатильность в течение дня, а ренжевые графики сглаживают эту изменчивость. Также добавим на график Динамический Канал и Дельту.

На графике выше показан первый из двух бычьих откатов к уровню 4020, который является уровнем 50% от медвежьего импульса, появившегося днем ранее.

Динамика цены формирует паттерн АВСD из понижающихся вершин и минимумов – это можно расценивать как признак ослабления спроса при подходе цены к уровню 50%. Также про ослабление спроса говорит тот факт, что свечи формируются не выше канала (как это происходит в левой части графика), а внутри него.

Выделим два сетапа на вход в позицию шорт (показаны черными стрелками):

- Свеча медвежьего поглощения с всплеском объема.

- Медвежий пробой нижней линии индикатора Dynamic Levels Channel.

На графике ниже показан второй подход цены к уровню 4020:

Выделим 3 сетапа для входа в позицию шорт от уровня 50% на старшем таймфрейме:

- Медвежья свеча с высоким объемом и отрицательной дельтой и длинным верхним “хвостом” свидетельствует о перевесе медведей.

- Медвежий пробой нижней линии индикатора Dynamic Levels Channel.

- Локальный откат 50% от медвежьего импульса A→B.

Для грамотного управления рисками и капиталом предлагаем оценить идею проставить стоп-лоссы, исходя из сетапа на младшем таймфрейме, а тейк-профиты – исходя из перспективы на старшем.

Инструмент рисования Short Position поможет оценить отношение принимаемого риска к потенциальной награде (R:R). Если стоп-лосс выставить выше динамического канала на младшем таймфрейме, а тейк-профит – на обновлении минимума импульса, то отношение будет более 4:1.

Отношение R:R можно улучшить, если найти уровень тейк-профита, рассчитывая на возобновление тренда с новой силой.

Вы можете применить альтернативные варианты или активировать защитные стратегии для управления капиталом, встроенные в платформу ATAS.

Главное – не давать потерям расти, если вы не наблюдаете возобновления тренда после отката на 50% от импульсного движения.

Пример 2. Фьючерс на фондовый рынок S&P-500 (вход в лонг)

Обратимся к сетапу на вход в лонг в день D, применяя те же настройки графика для младшего таймфрейма.

Зная о сильном ралли в предыдущий день С, можно ожидать отката на 50% для входа в лонг при получении соответствующих сигналов.

График предоставляет два таких сигнала (отмечены черными стрелками):

- Свеча бычьего поглощения с резким всплеском положительной дельты недалеко от уровня отката на 50%, который в данном случае находится в районе 3939.

- Свеча бычьего пробоя динамического канала.

Пример 3. Рынок биткоинов

В 2022 году произошло несколько разочаровывающих падений цены на рынках криптовалют. В частности июньское снижение А→В, когда стоимость биткоина интенсивно опустилась ниже 20 тысяч долларов за монету.

Можем предположить, что это падение произвело эффект сильной паники. Спекулянты активно входили в позиции шорт, новости были плохие, и даже долгосрочные холдеры избавлялись от биткоинов.

После панической кульминации продаж началось постепенное повышение цены к уровню 50% от импульса А→В (приблизительно в район $25k).

Когда цена приблизилась к 25 тысячам, длинные верхние тени на дневных свечах засвидетельствовали активность продавцов.

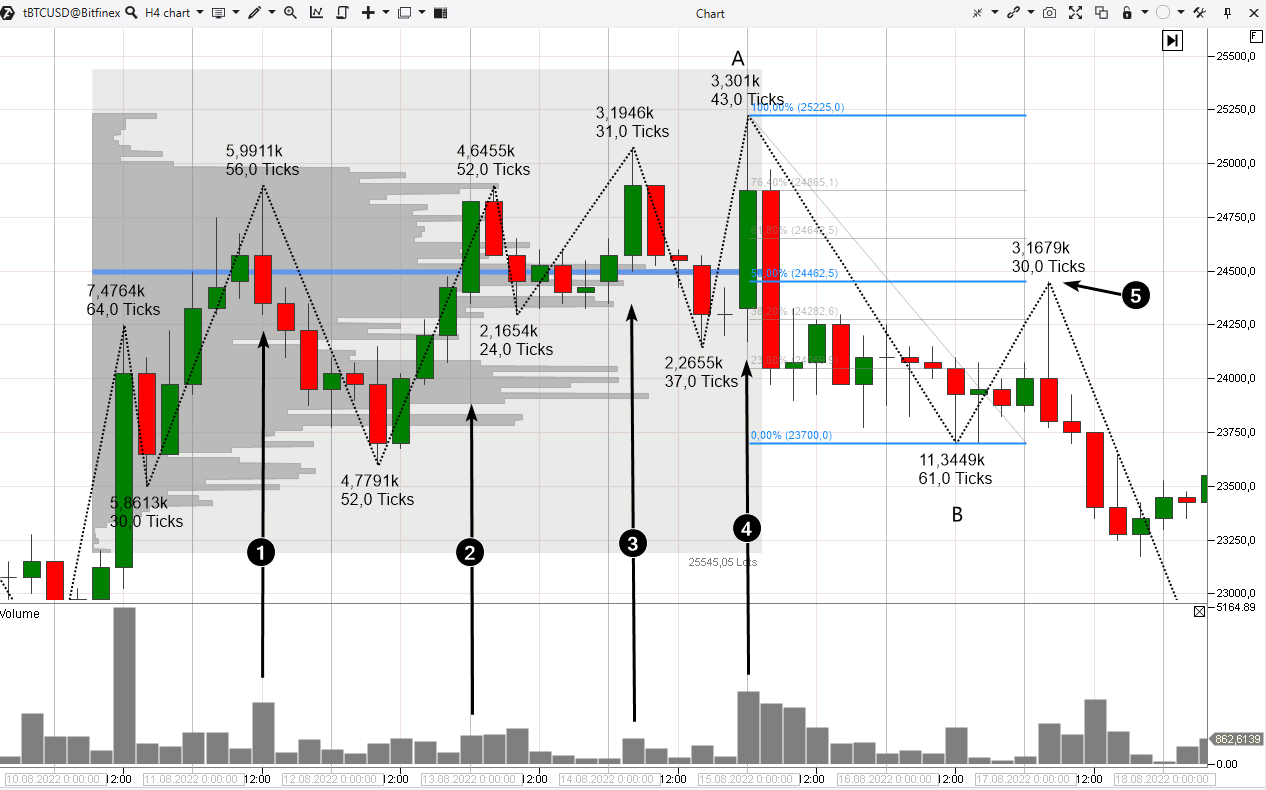

Переключим таймфрейм на 4-часовой, чтобы найти подтверждение медвежьего разворота:

В данном случае формирование разворота от уровня отката на 50% заняло несколько дней. На график добавлен инструмент рисования произвольного профиля, который охватывает предшествующие развороту события.

Под черными стрелками мы видим:

- Медвежью свечу, указующую на появление продавцов. Это заметно по всплеску объемов с закрытием на минимумах и длинной верхней тени. В дальнейшем на уровне тела этой свечи сформировался уровень максимального объема.

- Попытку бычьего пробоя предшествующей вершины. Рост неуверенный, потому что объемы относительно невелики. О провале попытки говорят следующие 2 медвежьи свечи, которые полностью “съели” усилие быков.

- Еще одна попытка и опять безрезультатная – объемы на росте невелики. Следующая свеча поглощает достигнутый бычий прогресс.

- Еще одна бычья свеча. Объемы на ней высоки – допустим, они отражают усилие быков. Но какого прогресса они достигнут? Закрытие в середине свечи и ниже предыдущих максимумов. Следующая свеча – медвежье поглощение. График показывает, что раз за разом быки не способны достичь успеха. Широкий размах и всплеск объемов на свече 4 и последующей свече медвежьего поглощения – признак смены настроений. Это также сигнал, что рынок разворачивается вниз от уровня отката на 50%, который заметен на дневном графике. Цена удерживается ниже уровня высокого объема – это подтверждение слабости покупателей. Медведи достигли значительного прогресса на волне А→В (что заметно по объему 11.3k и высоте 61 тиков) – еще одно подтверждение.

- Скоротечный откат к уровню 50% (который, кстати, совпадает с уровнем максимального объема) – возможность войти в сделку шорт. Чтобы точно выбрать удачный момент, можно переключиться на еще более младший таймфрейм.

BT Futures БТ – Биржевой Трейдер.