• Трейдинг на Автомате • Эффективная цепочка Пополнения и Вывода при работе с ДЦ Форекс•

Предупреждение. Любая стратегия не гарантирует получения прибыли в каждой сделке. Стратегия это алгоритм действий. Любой алгоритм это системная работа. Успех в трейдинге это придерживаться системной работы.

Медвежья ловушка — это ситуация на бирже, которая может ввести в заблуждение невнимательных трейдеров. Она состоит из двух движений:

- Сначала цена актива падает, создавая иллюзию начала нисходящего тренда. Трейдеры, ожидающие дальнейшего снижения, спешат продать актив, превращаясь в «медведей».

- Однако вскоре цена начинает расти. Обычно это происходит очень динамично, что оставляет упомянутых трейдеров запертыми в убытке.

В этой статье мы подробно рассмотрим, как работает медвежья ловушка (bear trap), и как избежать попадания в нее.

Медвежья ловушка в трейдинге — это ложное нисходящее движение, провоцирующее участников рынка (обычно импульсивных и малоопытных) открывать позиции шорт.

Медвежья ловушка в биржевом трейдинге возникает из-за сочетания следующих факторов:

- Массовые настроения участников рынка. Желание заработать на падении цены, страх потерь и импульсивные действия трейдеров заставляют их продавать активы. Затем эти торговые решения, принятые на эмоциях, оказываются убыточными.

- Манипуляции крупных игроков. Не исключено, что маркет-мейкеры или крупные инвесторы могут намеренно сбивать цену, чтобы спровоцировать массовые продажи среди розничных трейдеров и затем выкупить актив по более выгодной цене.

- Технические факторы. Ложные пробои уровней поддержки или сигналы индикаторов вводят в заблуждение трейдеров, создавая иллюзию продолжения падения.

- Фундаментальные факторы. Кратковременные паники из-за новостей или слухов перед их публикациями могут вызывать временные падения, после которых цена быстро восстанавливается.

ПРИМЕРЫ МЕДВЕЖЬЕЙ ЛОВУШКИ

Медвежьи ловушки на бирже встречаются довольно часто как внутри дня, так и на старших таймфреймах.

Пример №1 медвежьей ловушки на рынке E-mini фьючерсов S&P 500 на 3-минутном таймфрейме:

Начиная с 09:00 на рынке преобладали позитивные настроения (1), цена шла вверх, формируя более высокие минимумы и максимумы внутри дня.

Но при подходе к предыдущему уровню сопротивления (2) восходящая динамика замедлилась. А на свече 11:36 цена опустилась ниже предыдущего (3) локального минимума.

Возможно, что участники рынка принялись активно продавать контракты, предполагая разворот тренда вниз. Красные яркие кластеры на футпринте (4) отчетливо свидетельствуют об исполненных маркет-продажах.

Однако затем цена развернулась вверх и пробила предыдущее сопротивление, оставив в медвежьей ловушке тех, кто посчитал, что ралли закончилось или вышли из позиций лонг по стоп-лоссам.

Фиксация убытков медведей, оказавшихся в ловушке, способствовала преодолению уровня сопротивления (2), сработала как “топливо” для пробоя вверх.

Пример №2. Bear trap crypto — медвежья ловушка на рынке Биткоинов.

Это дневной график BTC/USDT с биржи Binance Futures, который показывает ралли в рамках восходящего канала (1).

Однако затем цена стала снижаться, опустившись ниже психологического уровня в $65k и явно пробив нижнюю границу канала. Участники рынка стали опасаться, что восходящий тренд уже закончен, а нисходящая динамика может усилиться. Свои опасения они воплотили в рыночные продажи, заметные по ярко-красному кластеру (2). Выпуклость на профиле свидетельствует о некотором балансе: то есть, для наплыва маркет-продаж было достаточно встречных Buy-limit ордеров, предположительно от профессиональных участников.

Тем не менее свеча закрылась близко к максимумам, значительно выше ярко-красного кластера, оставив продавцов в уязвимом положении, и впоследствии превысила предыдущий хай, к их большому разочарованию.

Кстати, зеленые кластера на вершине 29 июля — признак бычьей ловушки, в которую попали покупатели при пробое вершины 27 июля.

КАК ИДЕНТИФИЦИРОВАТЬ МЕДВЕЖЬЮ ЛОВУШКУ НА ГРАФИКЕ?

Медвежья ловушка на графике обычно идентифицируется через пробой уровня поддержки. Как правило, это проявляется следующим образом:

- Вход в медвежью ловушку. Кратковременное падение опускает цену ниже явно заметной трендовой линии, предыдущего минимума или психологического значения цены. Это провоцирует участников рынка открывать короткие позиции (равно как и закрывать лонги — вручную или по стоп-лоссам).

- Захлопывание ловушки. Затем следует не продолжение снижения, а неожиданный разворот вверх. Как правило, он происходит резко, чтобы снизить шансы для медведей выйти без потерь.

Использование продвинутых инструментов анализа объёма, таких как индикаторы профиля рынка, кластерные графики и другие методы, позволяет трейдерам более обоснованно подтверждать формирование медвежьих ловушек.

КОГДА ПОЯВЛЯЮТСЯ МЕДВЕЖЬИ ЛОВУШКИ В ТРЕЙДИНГЕ

Важным элементом в трейдинге медвежьих ловушек является анализ контекста. Наиболее уместными моментами для формирования медвежьих ловушек являются:

- Выход цены из заметного диапазона. В этом случае в ловушку попадают те, кто ошибочно полагает, что медвежий пробой диапазона является истинным.

- Ложный пробой психологического уровня поддержки. Трейдеры могут предположить, что если цена опустилась ниже отметки $100, то она продолжит снижение до $90 или, по крайней мере, до $95.

- Медвежья ловушка в восходящем тренде. Нацелена на то, чтобы вызвать сомнения у части трейдеров в дальнейшем росте цены, побуждая их продавать свои позиции, которые зачастую выкупаются более опытными и терпеливыми профессионалами.

- Фундаментальные события. Зачастую всплески волатильности, связанные с публикацией важных новостей, часто создают благоприятные условия для формирования ловушек. В такие моменты трейдерам сложно объективно оценить достоверность слухов и влияние новой информации, что сопровождается активным движением цены.

Паттерн №1. Медвежья ловушка с гэпом

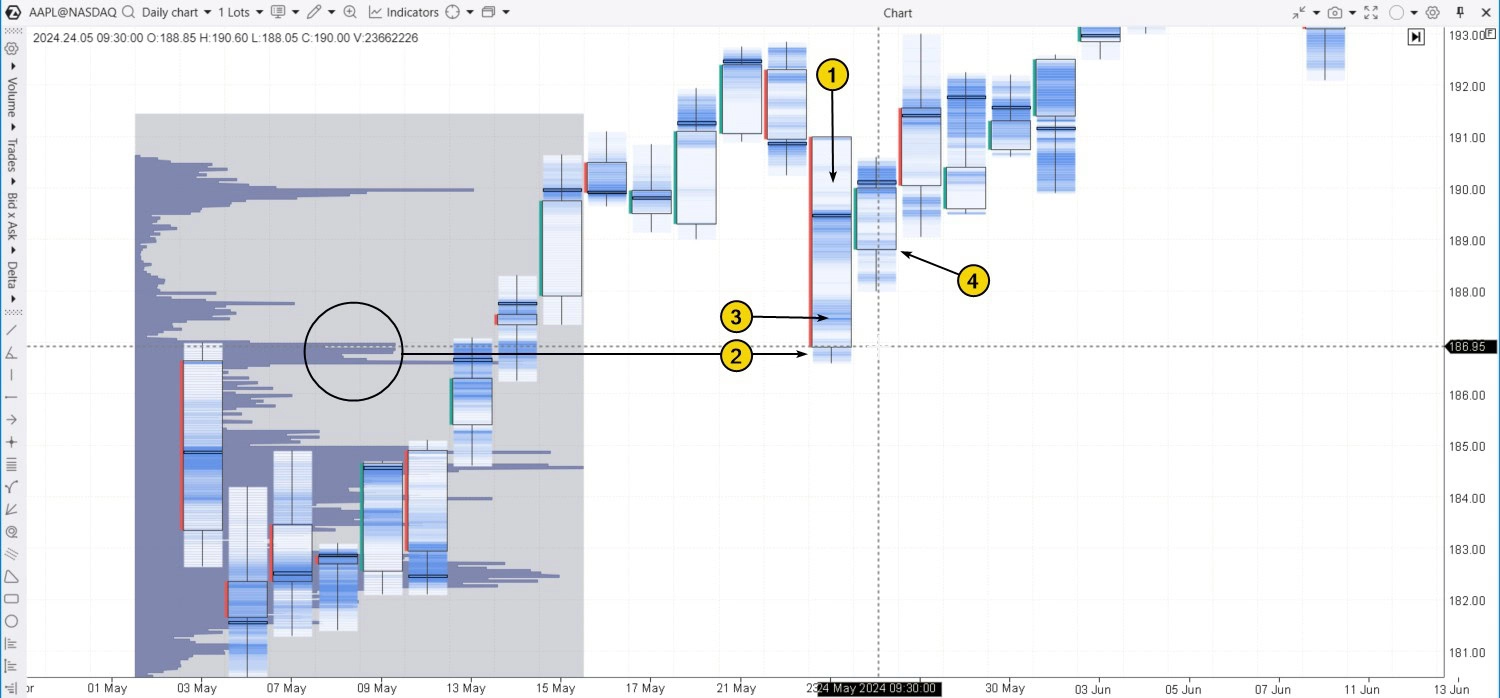

Пример ниже показывает, как с широким гэпом захлопывается медвежья ловушка на кластерном графике акций AAPL дневного периода.

3 мая 2024 года цена акций Apple (AAPL) резко пошла вниз (1).

Трейдеры, использующие анализ объёмов, заметили, что снижение цены привело к тесту выпуклости на профиле (2).

Но если не видеть этой важной поддержки, то на эмоциях можно было подумать, что акции входят в нисходящий тренд, и тогда решение продать выглядело мотивированным. Наверняка активность, отмеченная цифрой (3), связана с маркет-продажами трейдеров именно с такой мотивацией.

На самом деле, протестировав выпуклость на профиле, на следующий день торги открылись с бычьим гэпом, захлопнув в медвежьей ловушке продавцов, открывавших позиции шорт в районе минимума 23 мая.

Паттерн №2. Выход из ренжа в ложном направлении

Когда цена финансового актива движется в диапазоне, это создает уязвимую ситуацию для трейдеров по тренду, которые рискуют ошибиться, если воспримут движение цены как пробой в одном из направлений.

Пример на графике Litecoin, где добавленный индикатор Дельта помогает подтвердить активность маркет-продаж всплесками отрицательных значений.

(1) Цена движется в диапазоне, редко выходя за границы, отмеченные черными линиями. Трейдеры находятся в ожидании.

(2) Цена опускается ниже психологической отметки в 60 долларов за Лайткоин. Это не только активирует стоп-лоссы покупателей, “спрятанные” за этим уровнем, но и увлекает эмоциональных трейдеров, утомленных ожиданием, открывать позиции шорт.

Однако развития нисходящей динамики не происходит, а, напротив, цена на одной широкой бычьей свече возвращается в диапазон, захлопывая ловушку для медведей.

(3) Еще одно снижение, которое допустимо называть медвежьей ловушкой, но это слишком резкое движение, больше выглядит как “вынос стопов” под $60.50. Чтобы медведи успели войти в ловушку, цена должна сделать паузу в нижней части паттерна.

Паттерн №3. Медвежья ловушка в завершении аккумуляции

Аккумуляция (накопление) — термин из методологии Ричарда Вайкоффа.

Он означает стадию (отмечено фиолетовым ниже), когда рынок депрессивен, а крупные игроки, обладая преимуществом, находятся в процессе накопления активов по низким ценам, готовясь к стадии повышения цен. Медвежьи ловушки в окончании накоплений Вайкофф называл Terminal Shakeout.

Пример. На графике акций MSFT.

2022 год был трудным для фондового рынка из-за растущей инфляции, опасений рецессии и других факторов. Это отражает направление скользящей средней EMA (100).

Однако в декабре 2022 года ситуация более или менее стабилизировалась. Одним из признаков была медвежья ловушка (1): цена опустилась ниже предыдущего минимума, но практически сразу восстановилась — это допустимо трактовать как истощение давления продавцов. В условиях актуального медвежьего тренда цена более вероятно развила нисходящую динамику.

В декабре на фондовом рынке обсуждали, что действия ФРС могут предотвратить рецессию и взять инфляцию под контроль. Это помогло цене MSFT закрепиться выше бычьего гэпа в районе уровня $233.

Но что произошло в первые дни 2023 года? Резкое снижение цены (3), которому способствовала пониженная ликвидность рынка в праздничный период. Это была медвежья ловушка, когда рынок был готов войти в стадию роста в 2023 году, чему способствовали новости о снижении инфляции и обсуждения, связанные с ИИ.

Паттерн №4. Медвежья ловушка в восходящем тренде

На рынке, находящемся в стадии роста цен, медвежьи ловушки способствуют перетоку контрактов от трейдеров, ожидающих разворота, к тем, кто ставит на продолжение бычьего тренда.

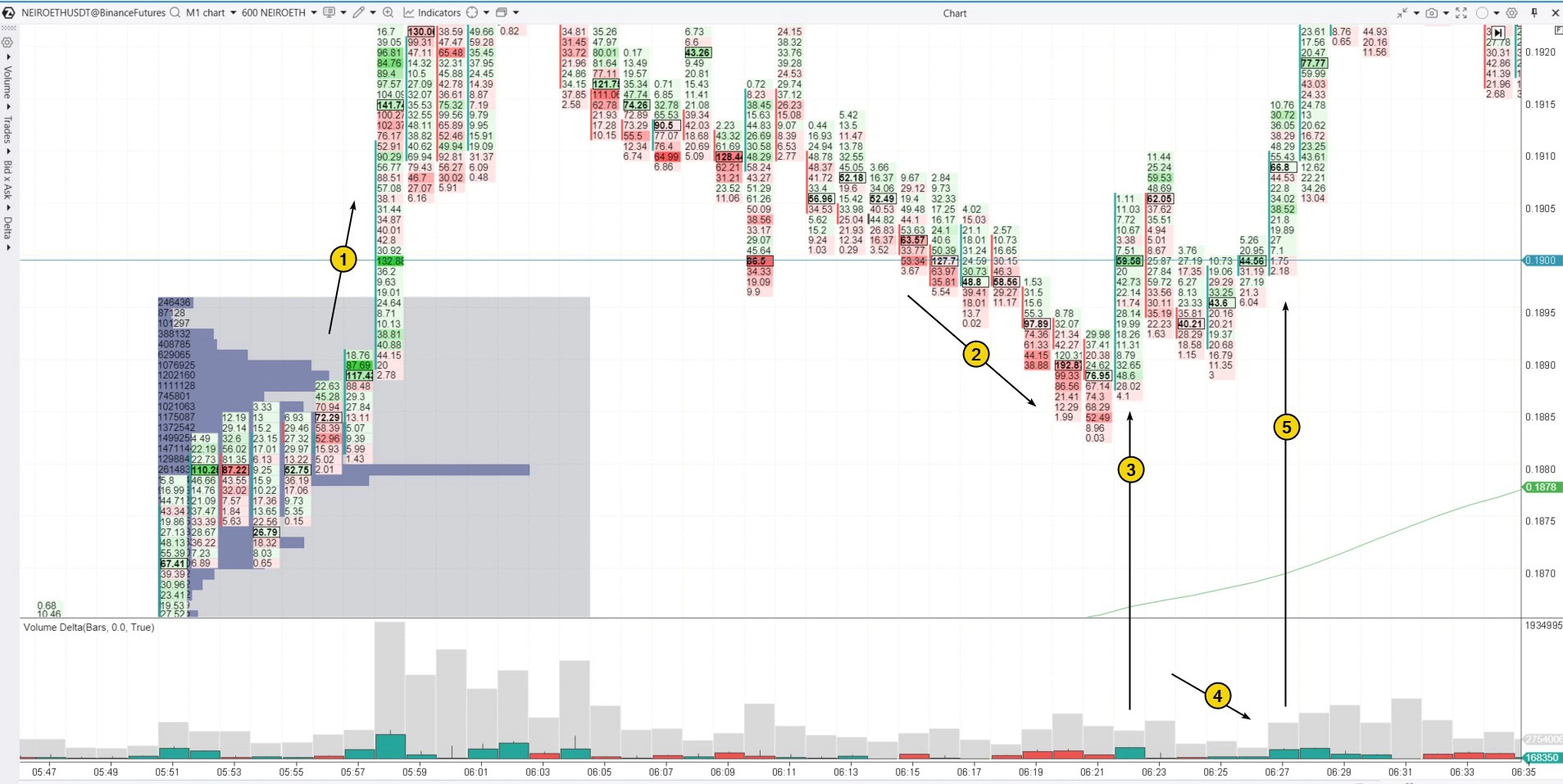

Пример. Это график криптовалютного актива, который в период написания статьи находился на волне ажиотажа.

Зеленая линия, заметная на графике в правом нижнем углу — скользящая средняя, указывающая на развитие восходящего тренда, при котором цена пробила психологический уровень в 0.19000 вверх.

При формировании коррекции из зоны перекупленности цена снова опустилась (2) ниже уровня 0.19000. Как видно по дельте и красным кластерам, продавцы были активны:

- кто-то считал, что “памп” закончился и начинается “дамп”;

- кто-то закрывал лонги (например, в районе безубытка могли закрыть позиции лонг те, кто покупал на выпуклости, заметной на профиле, перед пробоем уровня 0.19).

Так или иначе, но ситуация имеет черты медвежьей ловушки, особенно учитывая то, как резко произошло ее захлопывание (3). Последующее снижение цены на невысоких объемах (4) указало на истощение давления продаж, что подтвердилось последующим новым бычьим импульсом (5).

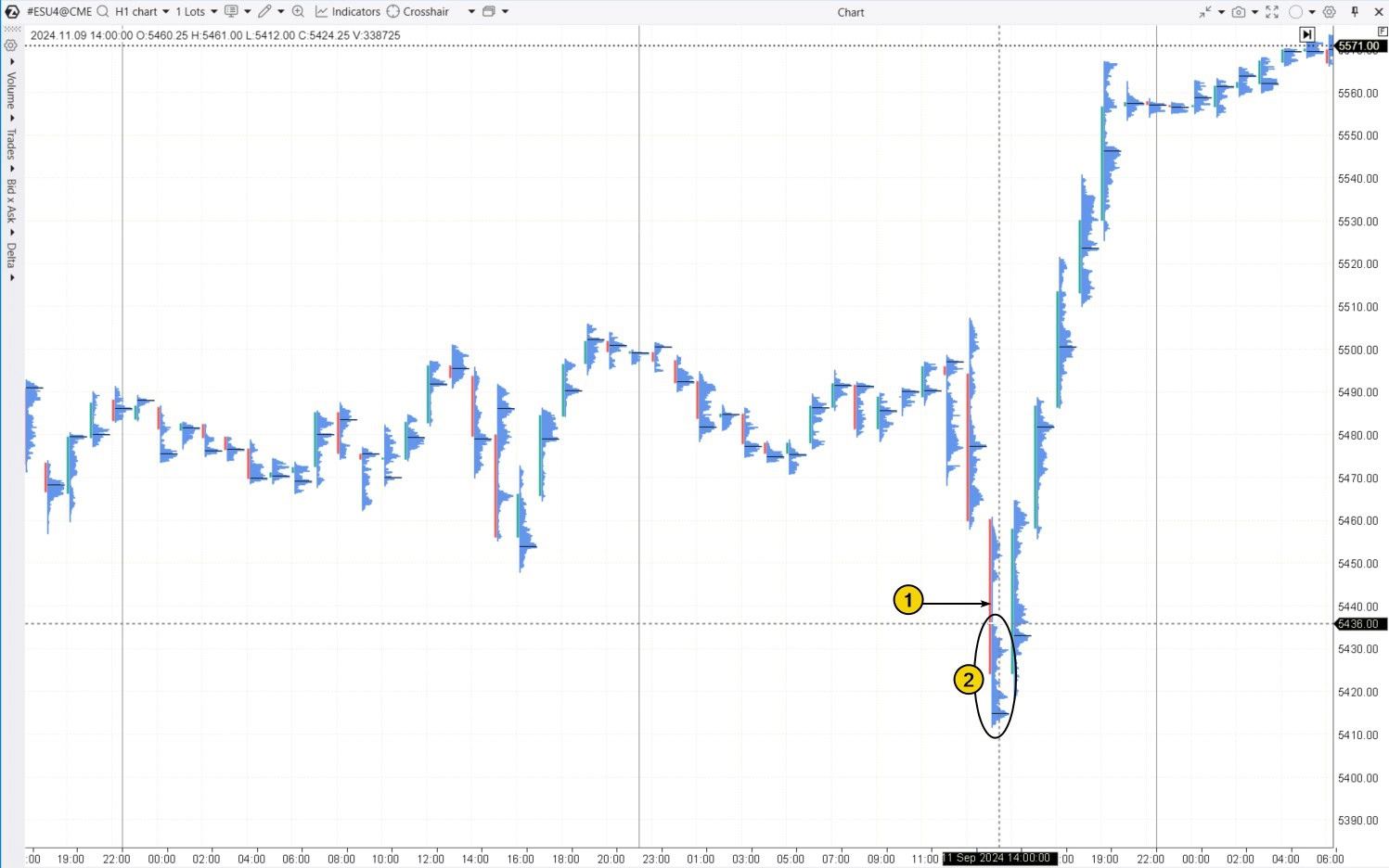

Паттерн №5. Медвежья ловушка на фоне новостей

11 сентября 2024 года стал важным днем по причине публикации значений Consumer Price Index. Величине инфляции тогда уделялось особое внимание накануне ожидаемого снижения ставок ФРС.

До 11 сентября цена находилась в ренже 5450-5500, трейдеры внимательно ожидали выхода новостей.

Но что произошло перед самой публикацией:

Цена стала резко падать (1). Тонкий профиль указывает на тотальное превосходство продавцов.

Резкое снижение цены привлекло новых продавцов (2), опасавшихся, что после публикации CPI цена упадет еще ниже.

Но произошло обратное. Инфляция выросла выше ожиданий, но незначительно. Реакцией рынка стал мощный рост котировок, который захлопнул в ловушке незадачливых медведей.

Паттерн №6. Медвежья ловушка около психологического уровня

Криптовалютный рынок характеризуется не только волатильностью, но и эмоциональной реакцией трейдеров. Ловушки возле круглых уровней заметны на дневном графике практически любого криптоактива.

Пример. Дневной футпринт Litecoin, на который добавлен индикатор Round Numbers.

Кружками объединены паттерны, имеющие признаки медвежьих ловушек. Процесс их формирования аналогичен тому, что был описан в предыдущих примерах.

СТРАТЕГИИ ТОРГОВЛИ МЕДВЕЖЬИХ ЛОВУШЕК

Медвежья ловушка основывается на принципе «прибыль одного — убыток другого». Она заставляет менее опытных трейдеров продавать активы на ложном падении, создавая возможности извлечь прибыль для более опытных и информированных участников рынка.

Поэтому для достижения успеха торговли медвежьих ловушек важно понимать, за чей счет и как образуется прибыль.

СТРАТЕГИЯ №1. ПОКУПКА НАД ВЫПУКЛОСТЬЮ ЛОВУШКИ

Допустим, ты определил важную поддержку, ложный пробой которой может привести к формированию медвежьей ловушки в трейдинге. Что дальше? Рассмотрим на графике этот более агрессивный подход.

Пример. Цена внутри дня удерживалась выше уровня (1), формируя более высокие максимумы, но в течение волатильной американской сессии опустилась ниже. Это могло спровоцировать поток продаж и, как следствие, привело к формированию медвежьей ловушки.

Дополнительные факторы дают больше оснований предполагать формирование ловушки для медведей:

- всплеск негативной дельты (2);

- выпуклость на профиле (3), окрашенная в красный цвет (факты массовых маркет-продаж);

- положение цены над этой выпуклостью. Если бы массовые маркет-продажи представляли собой подлинное давление, цена вряд ли удерживалась бы выше широких красных кластеров.

В таком случае ты можешь рассмотреть возможность открытия позиции лонг над выпуклостью, например, на уровне (4). И установить стоп-лосс ниже нее, например, в районе уровня (5).

Недостатком стратегии является то, что после паузы давление продаж может возобновиться.

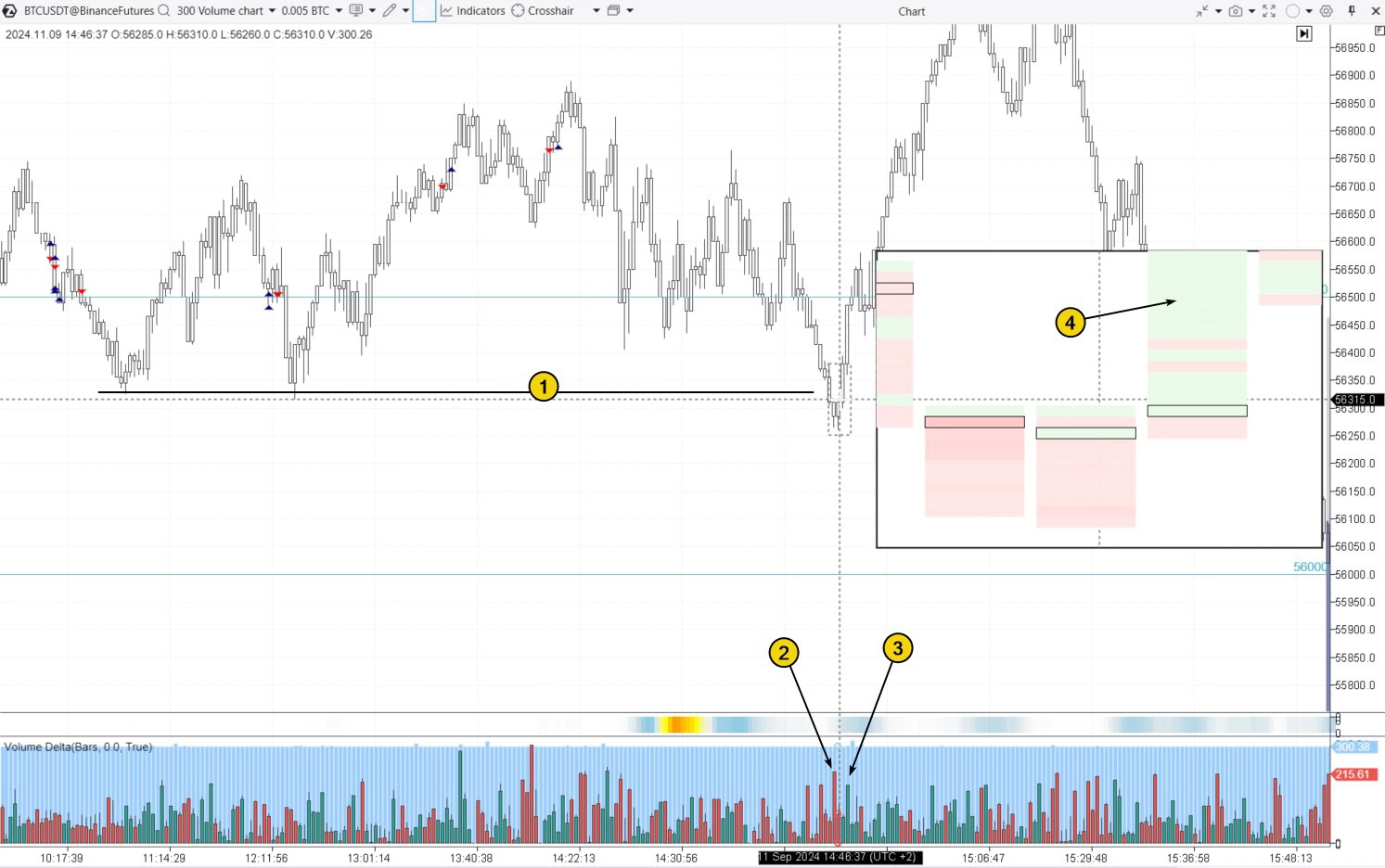

СТРАТЕГИЯ №2. ПОКУПКА НА ЗАХЛОПЫВАНИИ ЛОВУШКИ

Для реализации этой более консервативной стратегии необходимо дождаться активности покупателей, которые “захлопнут” медвежью ловушку.

Пример. Это график цены Bitcoin типа Volume. Он позволяет визуально определить процент дельты в общем объеме свечи.

В рассматриваемом примере цена длительное время находилась выше поддержки (1), но затем опустилась ниже.

Всплеск негативной дельты (2) подтверждает активность продавцов, при этом отсутствие продолжения нисходящей динамики позволяет предполагать формирование медвежьей ловушки.

Активные покупатели, которые начинают вливаться, захлопывая таким образом ловушку — это аргумент для открытия лонговых позиций.

Связаны могут быть всплески положительной дельты (3) или набор зеленых кластеров, свидетельствующих об актуализации спроса на актив.

В этом случае может быть более целесообразно, зато, если войти в позицию вовремя, она, скорее всего, быстро уйдет в прибыль.

КАК ИЗБЕЖАТЬ ПОПАДАНИЯ В МЕДВЕЖЬЮ ЛОВУШКУ

Важно избегать медвежьих ловушек, чтобы не понести убытки при ложном пробое, когда цена внезапно разворачивается вверх после кратковременного падения. Оказавшись в такой ловушке, трейдеры могут продавать активы на минимумах и испытать психологические сложности, связанные с потерей уверенности в стратегии.

Не существует гарантированного метода, который бы полностью обеспечивал тебя от получения убытков в трейдинге на бирже, но в некоторых случаях полезно следить за контекстом рынка, ставить корректирующие ряды стоп-лоссов и не рисковать слишком большим капиталом на одной сделке.

Метод №1. Анализ контекста

Остались несколько вариантов индикаторов, целью для трейдера в анализе уровня поддержки и сопротивления, чтобы видеть более четкую картину и уменьшить риск ложного выхода за пределы уровня или развития опасной для рынка ловушки для медведей.

Используй футпринт и другие инструменты объемного анализа

На рынке объем — это важный индикатор спроса и предложения. Получи дополнительные сигналы по уровням и всплескам активности, отображаемым в дельте и на графиках футпринт.

Метод №3. Стань рыночным психологом

Помимо того, что масса рыночных трейдеров часто действует под влиянием страха и жадности, можно понять, как не поддаваться импульсам в такой ситуации. Трейдерам, которые используют план, и другие участники рынка реагируют на ложные пробои уровней поддержки, способны принимать решения более хладнокровно.

БТ

#МедвежьяЛовушка, #Трейдинг, #Фьючерсы, #Криптовалюты, #АнализРынка, #Футпринт, #ОбъемныйАнализ, #Дельта, #ЛовушкиДляТрейдеров, #ТехническийАнализ, #ПсихологияРынка, #ТорговыеСтратегии, #ЛожныйПрорыв, #БиржевыеПаттерны, #ПокупкаНадВыпуклостью, #РынокКриптовалют, #АнализОбъемов, #ПоддержкаСопротивление, #КонтекстныйАнализ, #ПсихологияТрейдинга, #МедвежийТренд, #АнализГрафиков, #ДневныеГрафики, #ТорговляАкциями, #ТорговляФьючерсами, #МетодыТрейдинга, #ТорговыеСигналы, #БычийТренд, #Форекс, #БиржевыеИнструменты, #ФальшивыйПробой, #RoundNumbers, #CPI, #ИндексПотребительскихЦен, #БиржевыеСтратегии, #ФедеральнаяРезервнаяСистема, #Волатильность, #Инфляция, #ФинансовыеРынки, #ТорговляНаБирже, #ТорговляВТренде, #ПрогнозРынка

«Медвежья ловушка» и как ее использовать.

«Медвежья ловушка» и как ее использовать.